Se necesitan nuevas políticas de competencia y protección del consumidor para el mercado de crédito digital de Kenia

By William Blackmon, Rafe Mazer, Ninette Mwaraniay daniel putman

El Banco Central de Kenia Encuesta de Innovación del Sector Bancario indicó que en 2020 el 79% de todos los bancos y el 72% de todas las instituciones de microfinanzas habían introducido nuevos productos de tecnología financiera (FinTech) al mercado. El crecimiento continuo y los nuevos participantes significan un mercado con pocas barreras de entrada y demuestran las oportunidades de innovación disponibles en el sector financiero de Kenia. Sin embargo, incluso con una fácil entrada en el mercado, la competencia y el bienestar del consumidor siguen preocupando por el crédito digital y deben abordarse con urgencia para garantizar que los consumidores maximicen los beneficios de estos productos y evitar los riesgos.

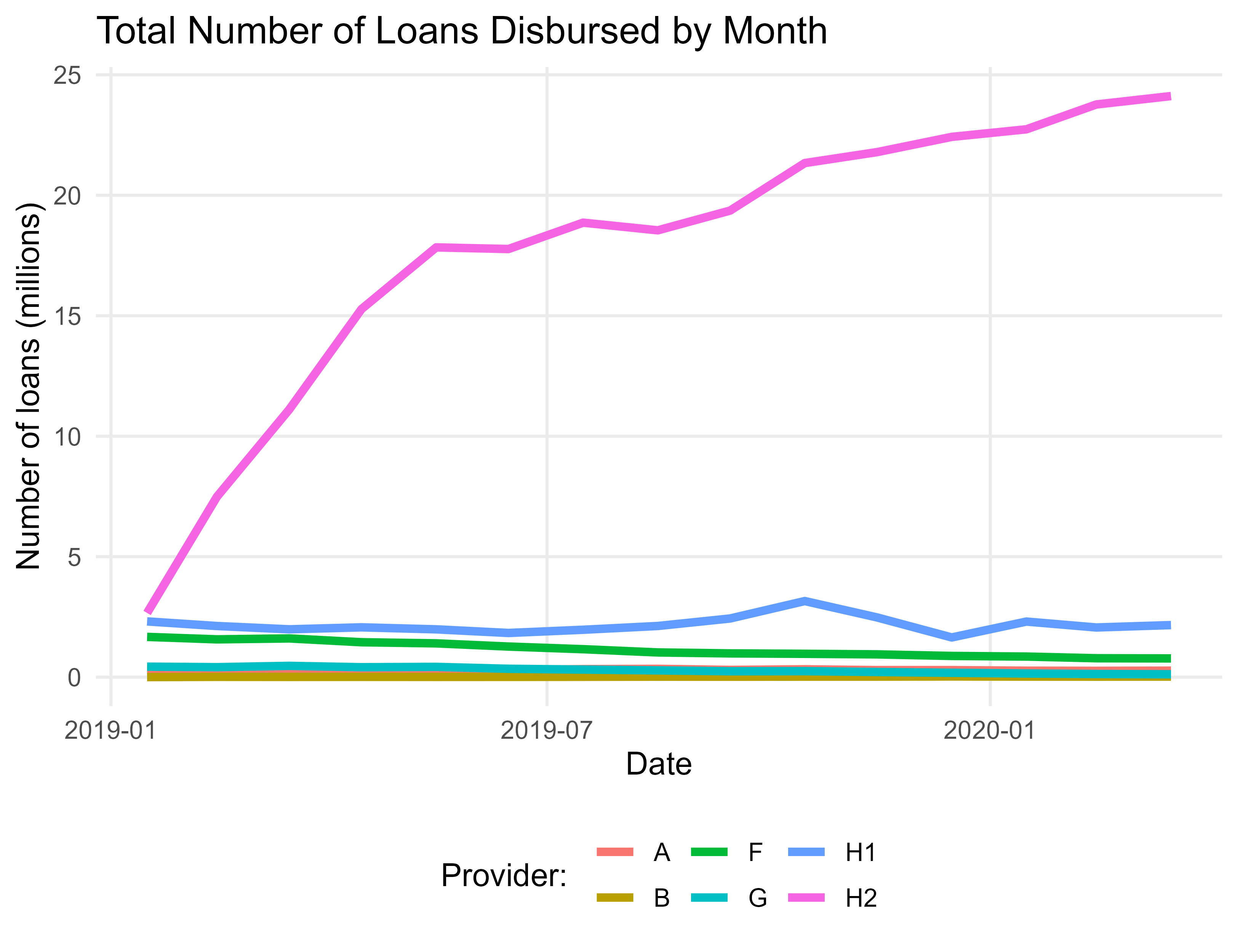

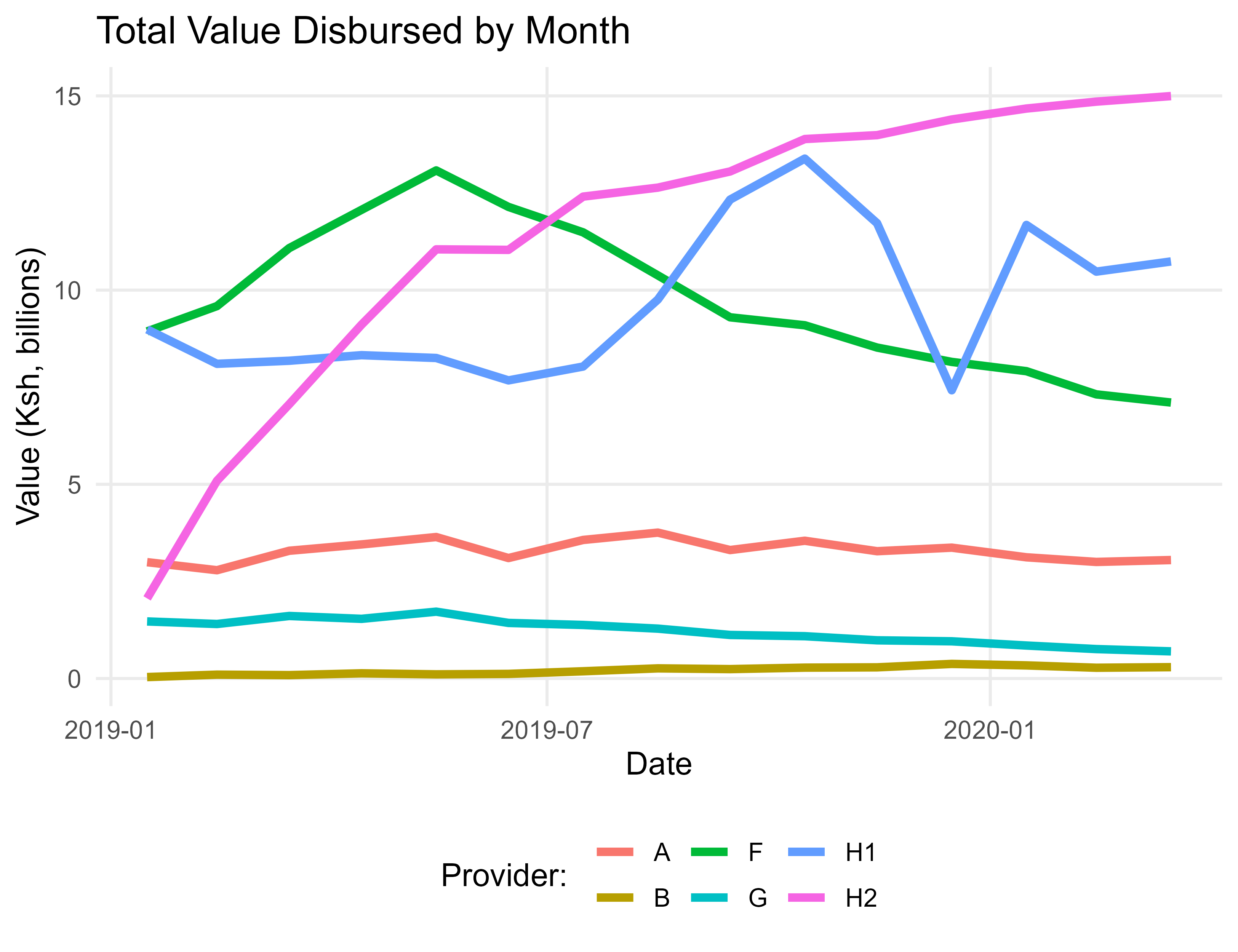

En Kenia, algunos de los riesgos más críticos incluyen el alto costo de los productos, la poca conciencia de los consumidores sobre los términos de los préstamos y la dependencia de los prestamistas digitales de las empresas de telecomunicaciones/grandes tecnologías para acceder a los clientes. Cuando los prestamistas se asocian con grandes empresas que han establecido bases de clientes, pueden obtener rápidamente grandes cuotas de mercado, como se muestra a continuación.

Para comprender mejor estos desafíos y otros riesgos en los mercados de crédito digital regulados y no regulados, el Autoridad de Competencia de Kenia (CAK) e Innovations for Poverty Action (IPA) realizó un estudio para identificar y abordar posibles preocupaciones de protección del consumidor en los mercados de crédito digital de Kenia. La investigación involucró una encuesta de 793 usuarios de servicios financieros digitales y datos de préstamos de prestamistas digitales bancarios y no bancarios. Los conocimientos de esta investigación, si los formuladores de políticas, las instituciones financieras y otras partes interesadas relevantes los consideran detenidamente, podrían ayudar a aliviar algunos de los problemas que actualmente enfrentan los kenianos que utilizan estos productos FinTech.

Idea 1: existe la necesidad de un intercambio de información moderno para impulsar la elección y la competencia.

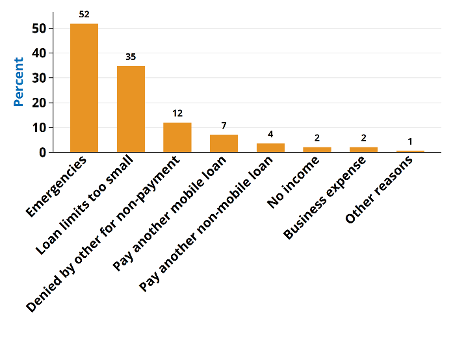

La encuesta encontró que el 33% de los usuarios de crédito digital tenían múltiples préstamos digitales activos antes del primer caso reportado de COVID- el 16 de marzo de 2020. Las razones más comunes dadas para operar numerosas cuentas de préstamo fue que los encuestados necesitaban atender emergencias (52 %) y que los productos tenían límites de préstamo bajos (35%) y, por lo tanto, necesitaban complementarse.

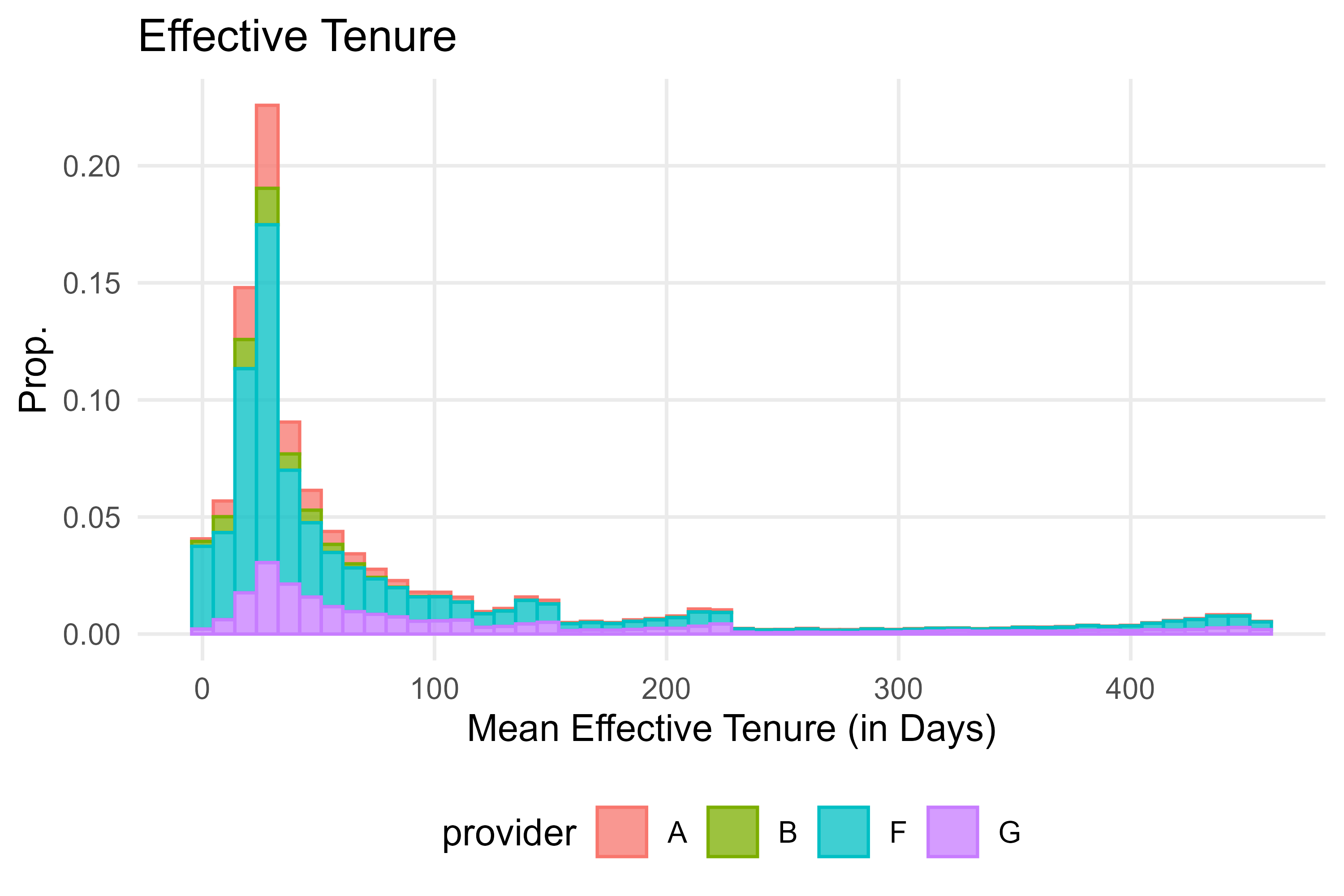

Los datos administrativos que recopilamos de los prestamistas indicaron que este tipo de prestatarios a menudo solicitaban varios préstamos en un período corto. En efecto, El 96% de estas personas con préstamos de múltiples proveedores generalmente los tomaron prestados dentro de los 30 días de diferencia..

También fue notable que las personas que tienen múltiples préstamos de varios proveedores tenían un mayor riesgo de incumplimiento de sus obligaciones en comparación con las personas que obtienen múltiples préstamos de un proveedor.

En la actualidad, los prestamistas digitales no bancarios no pueden enviar informes a las oficinas de referencia crediticia (CRB) y los bancos comerciales envían informes mensualmente. Sin embargo, nuestros hallazgos sugieren que los informes mensuales se retrasan demasiado para identificar múltiples comportamientos de endeudamiento.

Un sistema de información crediticia de informes diarios ayudaría a reducir los préstamos a prestatarios recurrentes cuando ya tienen deudas pendientes con otro prestamista. También permitiría a los prestatarios recurrentes con préstamos de un proveedor buscar ofertas competitivas de nuevos prestamistas que ahora tienen la misma visibilidad que los prestamistas anteriores en el historial de pago positivo del prestatario.

Además, la inclusión de dinero móvil y datos de pago históricos proporcionaría información valiosa sobre el flujo de efectivo para que los prestamistas evalúen mejor el perfil de riesgo de los nuevos prestatarios y garanticen que productos como los sobregiros de dinero móvil se reflejen en los informes de historial crediticio de un consumidor.

Idea 2. La fijación de precios debería recompensar a los buenos prestatarios.

El análisis de los datos administrativos reveló que el 4% de todos los prestatarios de la muestra pagaron completamente sus préstamos dentro de las 24 horas posteriores a su obtención. Estos prestatarios frecuentes la mayoría de las veces toman prestado de un solo prestamista. Por ejemplo, un proveedor de la muestra indicó que más del 50% de sus prestatarios solicitaron y recibieron cinco o más préstamos durante el período de muestra de 15 meses.. Los préstamos regulares y los pagos puntuales crean un sólido historial crediticio, que algunos prestamistas han comenzado a recompensar con tasas de interés reducidas en préstamos posteriores. Si todos los prestamistas reembolsaran una parte de los cargos a los prestatarios que pagan antes de la fecha de vencimiento y redujeran los cargos a los prestatarios recurrentes con buena reputación, el costo del préstamo se reduciría significativamente para muchos prestatarios digitales frecuentes.

Idea 3: Los nuevos requisitos de presentación de informes ayudarán a la formulación de políticas a seguir el ritmo de la innovación.

Para garantizar que la política de crédito digital siga el ritmo de la innovación de productos, nuestros hallazgos sugieren que varios métodos nuevos de informes y análisis de datos podrían construirse y usarse fácilmente de manera continua:

- Requerir informes sobre las tarifas cobradas y los cargos totales para que los precios sean transparentes. Los reguladores del sector podrían recopilar información oficial sobre precios de los proveedores mensual o semestralmente y publicar los resultados. Esto debe incluir no solo los costos oficiales, sino también los cargos promedio reales incurridos por los prestatarios desglosados por cargos regulares, multas y cargos de reinversión.

- Desarrollar herramientas de monitoreo para segmentar mejor a los consumidores en riesgo y medir la competencia. Si todos los prestamistas digitales enviaran datos a nivel de cuenta o transacción a los reguladores, los esfuerzos de protección al consumidor podrían dirigirse mejor a los consumidores que corren mayor riesgo de estrés por deuda.

- Use herramientas de recopilación de datos del lado del cliente, como encuestas telefónicas y datos de quejas, para obtener información periódica sobre el consumidor.. Las encuestas telefónicas de marcación aleatoria de dígitos ofrecen una forma relativamente rápida y económica de recopilar información del consumidor que complementa los datos de transacción recomendados anteriormente. De manera similar, el informe de datos de quejas podría ayudar a identificar los problemas que plantean los consumidores y cómo esto difiere entre diferentes prestamistas, lo que puede usarse para instituir medidas correctivas.

El sector de crédito digital en Kenia continúa creciendo y evolucionando para satisfacer las necesidades de los hogares y las pequeñas empresas. Para garantizar que la protección del consumidor siga el ritmo de la innovación, los nuevos métodos de monitoreo del mercado como los recomendados por CAK e IPA en la Investigación del mercado de crédito digital deben convertirse en características permanentes de la formulación de políticas y la supervisión de la industria.

Lea el informe completo esta página.

William Blackmon es Gerente de Investigación del Programa de Inclusión Financiera de IPA.

Rafe Mazer es el Director de la Iniciativa de Investigación de Protección al Consumidor de IPA.

Ninette Mwarania es Gerente de Planificación, Política e Investigación en la Autoridad de Competencia de Kenia.

Daniel Putman es becario postdoctoral de la Iniciativa de Investigación de Protección al Consumidor de IPA.