Evidencia sobre el crédito instantáneo móvil

La digitalización de los servicios financieros ha permitido una innovación significativa en la provisión de crédito en los países de ingresos bajos y medianos (PIBM), que algunos aclaman como un desarrollo transformador con potencial para impulsar la inclusión financiera, reducir la pobreza y estimular el crecimiento económico. Sin embargo, otros asocian el crédito digital con una proliferación de malas conductas, abusos de los consumidores y sobreendeudamiento, que pueden tener graves consecuencias para los consumidores más vulnerables y amplificar la desigualdad.

Con el apoyo de la Fundación Bill y Melinda Gates, Crédito instantáneo móvil: impactos, desafíos y lecciones para la protección del consumidor es un informe colaborativo del Centro para una Acción Global Efectiva (CEGA) e Innovaciones para la Acción contra la Pobreza (IPA) que tiene como objetivo aportar evidencia y datos para influir en este debate. En particular, enfatiza el tema más específico de los préstamos de tiempo aire y el Crédito Instantáneo Móvil (MIC), pequeños préstamos digitales orientados al consumo sobre los cuales ahora existe una masa crítica de evidencia de impacto. Reconocemos que este sector es dinámico y algunas pruebas citadas pueden parecer anticuadas dada la constante innovación comercial. Sin embargo, esperamos que esta recopilación de evidencia y datos relevantes contribuya a un vocabulario, una base de referencia y un marco conceptual compartidos que hagan avanzar el debate sobre la relación entre la digitalización del crédito y el desarrollo.

¿Qué es el crédito instantáneo móvil?

El crédito digital se ha expandido rápidamente durante la última década y ahora incluye muchos tipos de productos crediticios. Nos enfocamos en préstamos de tiempo aire y Crédito Instantáneo Móvil (MIC). MIC generalmente se refiere a préstamos pequeños, de corto plazo, orientados al consumo, que se desembolsan rápidamente y de forma remota, ofreciendo a los prestatarios acceso a fondos incluso sin un historial crediticio formal. Los préstamos MIC y de tiempo aire se encuentran entre los productos más populares de la primera generación de crédito digital, que ayudaron a impulsar el crecimiento de la inclusión financiera. A medida que evaluamos la evidencia sobre estos préstamos digitales, es importante considerar si han ampliado el acceso al crédito para los prestatarios y cómo lo han hecho, así como cómo está evolucionando el panorama.

Figura 1: Formas de crédito digital

El crédito digital ha crecido rápidamente y ahora incluye una amplia variedad de tipos de productos. Algunos ejemplos extraídos del informe completo están abajo:

|

Préstamos de tiempo aire |

Comercio electrónico Compre ahora, pague después |

Crédito instantáneo móvil |

| Pequeños adelantos de tiempo aire por una tarifa | Compra sin restricciones fraccionada en cuotas | Préstamos pequeños, rápidos y habilitados para dispositivos móviles |

| Para ver la lista completa de formas de crédito digital, descargar el informe completo del MIC. | ||

Aunque la propiedad de cuentas en los países de ingresos bajos y medianos creció desde Porcentaje 55 en porcentaje 2014 a 71 en 2021, el endeudamiento formal todavía representa sólo una cuarta parte del endeudamiento total. Esto significa que la mayoría de los clientes todavía dependen de métodos de financiación menos fiables y posiblemente más costosos. MIC ofrece características atractivas de crédito tanto formal como informal. Si bien el MIC tiene la velocidad de desembolso y la flexibilidad de no requerir garantías ni documentación como los prestamistas informales, las condiciones de crédito son relativamente más razonables, justas y supervisadas por el Banco Central.

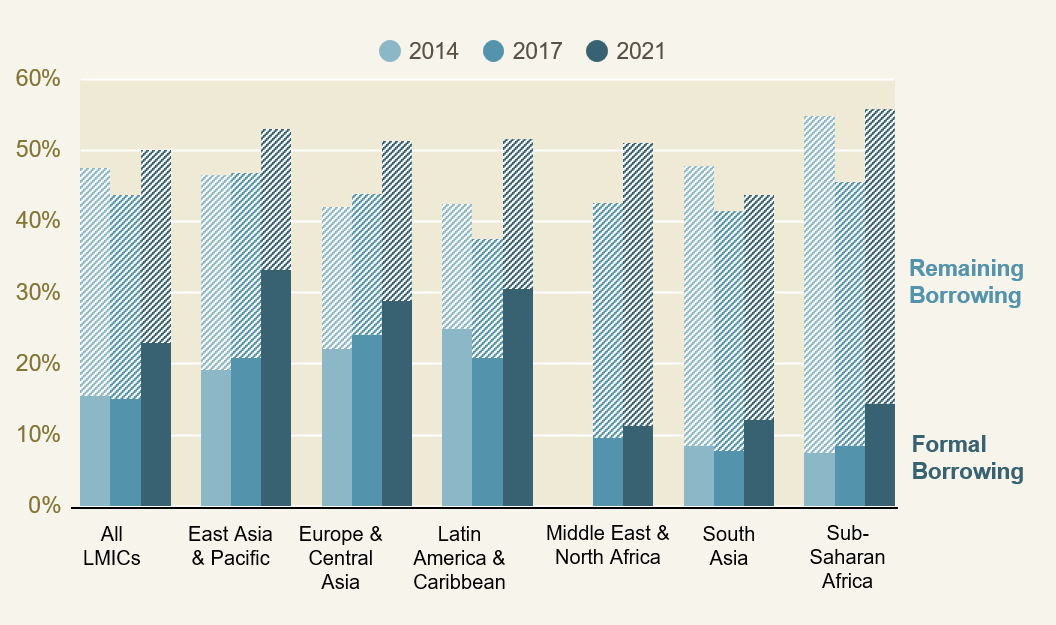

Figura 2: Endeudamiento formal versus total (% de adultos)

En los países de ingresos bajos y medios, el endeudamiento formal ha aumentado como porcentaje del endeudamiento total tras el aumento de la propiedad de cuentas. África subsahariana y Asia meridional han experimentado algunos de los mayores aumentos porcentuales en el endeudamiento formal, pero aún tienen niveles de formalidad mucho más bajos que los países de ingresos bajos y medianos de otras regiones.

La popularidad de MIC ha ayudado a que el mercado de crédito digital en general crezca y evolucione rápidamente. Los proveedores ahora ofrecen productos que van desde Compre Ahora-Pague-Después (BNPL) y Servicios de Sobregiro para los consumidores, y están digitalizando cada vez más el crédito productivo en sectores que van desde las finanzas agrícolas hasta el comercio electrónico. Por ello, el informe diferencia a MIC dentro del ecosistema de crédito digital, y se centra en este tipo de producto donde existe evidencia suficiente para empezar a sacar conclusiones. A medida que el crédito digital continúa evolucionando, los conocimientos del informe pueden informar las políticas relacionadas con el crédito digital de manera más amplia.

Figura 3: Similitudes y diferencias entre MIC y préstamos informales

| Similitudes | ||

|---|---|---|

| Factor | Crédito instantáneo móvil | Préstamos informales |

| Documentación y garantía | Generalmente no es necesario | No se requiere |

| Velocidad de desembolso | Puede ser fácil de obtener (automático) | Puede ser fácil de obtener (físico o automático) |

| Monto del préstamo | Pequeño | Pequeño |

| Diferencias | ||

| Factor | Crédito instantáneo móvil | Préstamos informales |

| Medio | Digital, generalmente más seguro que el efectivo | Normalmente efectivo |

| Regulación | Puede estar regulado o no regulado, según el proveedor y el país. | No regulado |

| Fiabilidad | Alta | Baja |

| Tasas de Interés | Moderado a alto, según el proveedor y el país | Generalmente alto a muy alto |

| Calendarios de reembolso | Estricto | Flexibles |

Ideas clave

Impactos limitados del crédito digital

El crédito digital se lanzó por primera vez en 2012 y ha ayudado a catalizar un gran crecimiento en la inclusión financiera formal. A pesar de su rápida adopción, la evidencia sugiere que el crédito digital ha tenido un impacto limitado en el bienestar. Hasta ahora, los estudios sólo han encontrado evidencia de mejoras modestas en el bienestar subjetivo. Si bien el crédito digital no ha tenido efectos transformadores, los estudios causales no han encontrado evidencia de que esté perjudicando la salud financiera, la capacidad de ahorro o el gasto general del consumidor promedio. Esto contrarresta los temores de que el fácil acceso al crédito pueda estar dando lugar a un sobreendeudamiento y un fraude generalizados, y genera optimismo sobre el potencial del crédito digital.

Desafíos Urgentes

La proliferación del crédito digital genera urgencia para abordar los desafíos de protección del consumidor, incluidas tarifas elevadas y ocultas, sobreendeudamiento, explotación posterior a los contratos, fraude y discriminación. Aunque evaluaciones rigurosas no han encontrado impactos negativos para el consumidor promedio, existe evidencia descriptiva sólida de que los riesgos están aumentando. Esto es particularmente cierto para los consumidores de bajos ingresos con poca o ninguna experiencia previa con servicios financieros formales, entre quienes los MIC y los préstamos de tiempo aire son populares. Por ejemplo, en Kenia, el primer país en introducir ampliamente el crédito instantáneo móvil, un informe encontró que 3.2 millones de kenianos figuran en la lista negativa por las oficinas de referencia crediticia (CRB) para 2020, y la mayoría de los impagos estarán vinculados a préstamos digitales móviles.

Soluciones prometedoras

Aunque los riesgos para la protección del consumidor están aumentando, nuevos enfoques para monitorear el mercado y empoderar a los consumidores se han mostrado prometedores en proyectos piloto y estudios causales. Los reguladores tal vez puedan avanzar hacia enfoques de seguimiento del mercado más baratos y con mayor capacidad de respuesta utilizando nuevas fuentes de datos y métodos de recopilación, junto con análisis de datos avanzados. Además, las intervenciones y soluciones de políticas dirigidas directamente al comportamiento de consumidores y proveedores han sido efectivas para mejorar el pago de préstamos, reducir el estrés de la deuda y proteger la privacidad de los datos.

Perspectivas para las políticas y la práctica

El crédito digital está creciendo y evolucionando rápidamente, y tiene potencial para permitir el crecimiento, ya que los costos reducidos, una suscripción más rápida y una mejor información sobre los posibles prestatarios pueden conducir a productos más adecuados y sostenibles, particularmente en las partes más productivas de la economía. Sin embargo, existen claros peligros para mantener el status quo en mercados no regulados o insuficientemente regulados. Que la próxima evolución del crédito digital mejore a la primera y proporcione soluciones menos riesgosas y más transformadoras dependerá de la evolución del diseño de productos comerciales y de las políticas públicas para monitorear los mercados y proteger a los consumidores. La evidencia sobre el crédito instantáneo móvil y los préstamos de tiempo aire es particularmente informativa para las formas emergentes de crédito digital orientado al consumidor, como los productos Compre ahora, Pague después y sobregiros. Sin embargo, la eficacia de muchas formas de crédito digital, en particular las centradas en actividades productivas, sigue sin explorarse, y en muchos países todavía se están desarrollando marcos regulatorios. Se necesita más investigación para comprender quién se beneficia del crédito digital y por qué.